事業資金の借入でお困りですね?

このサイトは自営業、個人事業主の方でも借入可能な貸金業者情報、便利なサービスについてまとめています。

ビジネスローンだけでなく、ビジネス融資の際金利優遇が受けられるクレジットカードや、売掛金による貸付を行っている業者も紹介します。

- 仕入れ代金の支払いが迫ってる

- 従業員の給料日が近い

- トラブル対応で予定外に出費があった

事業主って、本当にお金の苦労が絶えないですよね。

お店や事業のことで頭がいっぱい。自分の生活や家族のことはついつい後回しにしがちですよね。

明日にもお金がいる!そんな時銀行や信金など有利な条件のところをより好みしている場合ではありません。

金利が低ければそれに越したことはありませんが、スピードを優先するなら民間の事業用ローンが一番です。

スピードが自慢のビジネスローン一覧

AGビジネスサポート

AGビジネスサポートは総量規制対象外。

すでに年収の1/3まで借りている個人事業主さんでも借入OK

原則担保・保証人・来店不要。(※ただし、法人の場合は代表者様に原則連帯保証をお願いします)銀行融資は頼んでいるけど、待っていられない!

そんなお急ぎの方にもおすすめです。

プロミス自営業者ローン

※お申込み時間や審査によりご希望に添えない場合がございます。

SMBCコンシューマーファイナンス株式会社が提供する個人事業者向けのビジネスローン。

最大のメリットは、事業資金としてだけでなく、事業主の生活費用にも使えるところ。

限度額は高くないですが、最短即日融資可能という、融資スピードの早さを誇ります

- 政府系金融機関

- 銀行・信用金庫

- 消費者金融・カードローン

金利の順で言えば、この順番ですね。

でも、実際に借りれるまでのスピードを比較すると、上の順位は全く逆になります。

あまり知られていませんが、AGビジネスサポートは、アイフルグループが提供するビジネスローンなので、金利は安くはないものの、審査が早く、融資枠が大きいのが特徴です。

事業資金の借入に、開業からの年数は関係ある?

関係あるか、ないかで言えば関係ありです。

じゃあ、何年目から借りれるの?と思いますよね。

でも、これだけは貸す側にしかわからないことです。

3年目からなのか、5年目なのからか、それとも開業半年から借りれるのか?

全国全店舗一律ではありませんし、その会社(事業主)の売上にも大きく関係しています。

また、その金融機関がどれくらい新規のお客さんの獲得に努力しているか、というタイミングにも関係してきます。

だから、同じ時期に開業したあの人が借りれたから、うちも大丈夫という法則は成り立たないわけです。

一般のカードローンとビジネスローンの違いは?

同じ銀行や消費者金融内にも「事業者向けカードローン」と「一般人向けカードローン」が分けられているところがほとんどです。

同じ融資機関内で、どうして事業者向けと一般人向けが分けられているのか、基になりますよね。

まず、大きく違うのは使用目的、使途ですね。

一般人向けローンの場合、その使用用途は問われないことがほとんどです。

なので、フリーローンという名称がつけられていたりします。

旅行や遊びといった個人の生活、楽しみのために使っても何の問題もありません。

しかし、事業者向けのローンの場合、借りたお金の使用用途が「事業」のみにしぼられます。

それ以外に借りたお金を利用してはいけないのです。

(実際に使っても、貸した側は知る良しもないですが、その場合、返済が万一滞った時が大変です)

その代わり、ビジネスローンの場合は、消費者金融でも総量規制の3分の1を超える金額を融資してくれるサービス(商品)もあります。

つまり、審査に通る通らないは別として、もしあなたが個人として消費者金融から年収3分の1近く借りていても、そこからビジネスローンを申しこめば、審査に通る可能性はあるわけです。

ビジネスでお金を借りるということは、言ってみれば、一般の人にどういう目的で使われるかわからないお金を普通に貸すよりも返済される可能性が高くなっています。

返済が滞るということは、イコール廃業にもつながりますから、事業主の人は必死で返済するわけですね。

なので、事業主ならではの「特権」として融資枠が設けられているようなものです。

消費者金融でもビジネスローンは総量規制対象外

先程も少し触れましたが、フリーローンでキャッシングしている場合でも、ビジネスローンは総量規制の対象外です。

なので、これまで個人で借りていた場合でも、その金額を気にする必要はありません。

ただし、開業してすぐの場合にはビジネスローンを組めない場合があります。

個人で借り入れする場合に収入証明書が必要なのと同じように、個人事業主、自営業者がビジネスローンを組む場合、これまでの確定申告書が必要になってきます。

つまり、ある程度の「実績」が必要になってくるということです。

なので開業からの年数は、融資が降りるかどうかの判断材料としては、「不透明」な部分ではありますが、最低1度は確定申告、もしくは決算を迎えていないといけないわけです。

「これから事業を始めよう!」という場合には、門前払いされかねませんので、日本政策金融公庫など、低利・好条件で借りれるところをまずはあたったほうがいいですね。

日本政策金融公庫の場合、起業支援などのサポートも行なっているため、希望額満額が借りられるかどうかは定かではありませんが、いくらかの融資を受けることはできるでしょう。

自営業者専用クレカで資金調達

個人事業主、法人専用のクレジットカードです。

100万円までのキャッシング枠が、事業資金の調達に使えます。

自営業者、個人事業主となれば、クレジットカードは作りにくくなります。

一般カードで5年、ゴールドカードともなれば創業から10年は必要と言われています。

クレジットカードのほとんどが、会社づとめしている人専用のものです。

このオリコ「EX Gold for Biz」は、審査に通りにくい事業主の資金サポートに役立ちます。

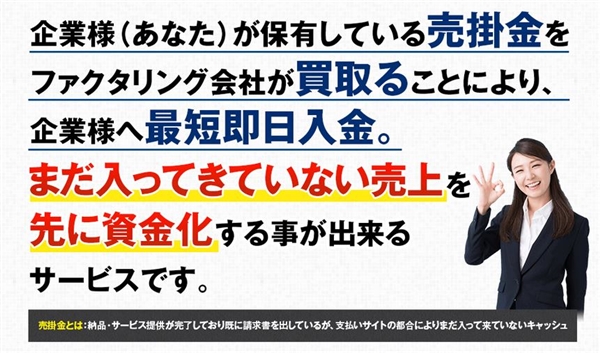

売掛金の売却で借入する方法

- あと2ヶ月あれば、売上の入金がある。

- 黒字だけど、キャッシュフローがきつい・・・

そういう方は、売掛金を売却することで、今すぐ現金を手にすることが可能です。

100万円〜最大3億円までの資金調達が即日可能。

相談前に、売却できるかどうかを、ネット上で無料診断が可能です。

個人でカードローンの借入がすでにある場合、事業融資は受けられるのか?

結論から言いますと、良くも悪くも影響があります。

「きちんと返済しているかできていないか」が問題になってくるのです。

すでに借り入れをして、きちんと返済を続けていると、その融資機関と個人の間には「信用」ができています。

「この人であれば返済してくれる」と信じてくれるのですね。

返済してくれる人は優良顧客なので、次に借りるときは初回よりも良い条件で借りられたりします。

なので、きちんと返済を続けている場合は、事業融資にも「良い」影響が出ます。

逆に、返済を滞納したことがある、現在も滞納している・・・そんな状況であった場合、その融資機関から事業融資を受けることは大変厳しい状況が想定されます。

滞納履歴から「この人は返してくれないかもしれない」という情報が審査に付加されます。

通常よりも審査が厳しくなるのです。

この情報が融資機関内のものであれば他の融資機関を当たって、融資を受けられる可能性がありますが、その情報が信用情報機関にまで届いていると、借り入れは絶望的になってくるでしょう。

銀行と消費者金融、両方を上手に使って思い通りの融資を

これまで返済を滞納していないのであれば、利用している融資機関を引き続き利用した方が審査に通りやすいので、変な気をもまなくて済みます。

特に銀行の初回借り入れの場合は、契約してから実際の融資までに時間がかかると言われています。

銀行は引き続きの融資でも新たにビジネスローンを組むとなると、融資までに時間がかかる可能性がありますので、借り入れの契約をする前に、「実際の融資までどれぐらい期間がかかるか」を確認しておきましょう。

もし、すぐに融資が必要なのであれば、消費者金融のビジネスローンを利用した方がスムーズでしょう。

総量規制対象外といっても、融資額には限度額があります。

なので、どうしてもすぐに必要な分を消費者金融のビジネスローンで融資してもらい、残りの足りない分を銀行や他の融資機関から借入するという手段もあります。

こうしてうまく使い分けていくと、自分の希望額を、自分の希望の期間内に借り入れすることも難しくないのではないでしょうか。

銀行からの融資だけでは足りない時にも利用するといいでしょう。

お金を借りた体験談

塗装業 28歳 男性 年収400万

現在、独立をして2年目の28歳の塗装業をしているものです。

昨年の収益は400万ほどありました。

仕事柄、車が塗料で汚れやすいので、仕事用の車を購入を考えました。

中古車で、100万円程度のものです。

勤めていた時より、収入は増えていたため簡単に車のローンはできると考えていました。

しかし、オートローンが通らず、カードローン審査を受け借りることができました。

教室経営 33歳 男性 年収250万

現在、ピアノ教室を6年間している33歳です。

5年目で、生徒の数も安定してきたので教室を大きくしようと考えるようになりました。

計画的に予算を貯めていたのですが、予定より良いピアノが格安であったのです。

予定通りのピアノでもよかったのですが、少しでもいいものを子供たちに使わせたかったので良いピアノを購入することに決めました。

そこで、どうしても追加で80万円必要になり、どこからか借りないといけません。

しかし、銀行の融資だと手続きの時間など手間が多いのでカードローンを利用することにしました。

そして、問題なく80万円借りることができました。

教える人数も増えたので簡単に返済することができました。

古書販売 37歳 女性 年収200万

現在、古書販売を2年している37歳です。

もともと本が好きで、書店で働いていました。

自分で店を持ちたいと考えるようになり、開業資金が少しで済む古書販売をし始めました。

古書販売をして順調に売れるようになり、在庫を今までより増やして収益を伸ばそうと大量に仕入れをしました。そんな時、車検の案内が来ました。

車の車検をうっかり忘れていることがわかりました。

仕入れ用の車の車検費用と車両保険に、20万ほど必要です。

しかし、仕入れを決めてしまっているので断ることもできず悩みました。

6カ月くらいで返済できるのが試算できたので、お金を借りることにしました。

必要な金額が少なく、銀行の融資の手続きを考えると、手間なのでカードローンの利用にしました。

審査は簡単で、借りることができました。

- (2016/01/23)仕入れ代金が払えない。キャッシュフローが悪くて、手持ち現金がない場合を更新しました

- (2016/01/13)青木信用金庫ビジネスローン審査・金利・スペック情報を更新しました

- (2016/01/13)川口信用金庫ビジネスローン審査・金利・スペック情報を更新しました

- (2016/01/13)埼玉縣信用金庫ビジネスローン審査・金利・スペック情報を更新しました

- (2016/01/13)結城信用金庫ビジネスローン審査・金利・スペック情報を更新しました